Специальное предложение

Как известно, с 2016 года налоговых агентов ожидает ежеквартальная отчетность по НДФЛ. В связи с изменениями в Налоговом кодексе, ФНС подготовила форму 6-НДФЛ «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом», которую и будут сдавать налоговые агенты. В данный момент приказ еще не принят, существует только его проект. Так что же приготовила для нас ФНС?

Получить помощь по 6НДФЛ

Форма состоит из 4-х разделов и титульного листа. Общие требования к заполнению расчета обычные, как и к другим декларациям и расчетам. Но есть особенности. Так, в отличие от большинства налоговых форм отчетности, при отсутствии суммовых показателей в строках проставляются не прочерки, а нули. Расчет на бумажном носителе представляется только в виде утвержденной машиноориентированной формы, заполненной от руки, либо распечатанной на принтере. Почему-то не предусмотрено представление бумажной формы с двухмерным штрих-кодом.

Обратите внимание! Сдавать расчет в бумажном виде могут только те налоговые агенты, которые выплатили доходы менее чем 25 физлицам.

Расчет представляется за 1 квартал, 1 полугодие и 9 месяцев. По итогам года форма 6-НДФЛ не сдается, сдаются справки 2-НДФЛ, как и раньше. Срок представления – не позднее последнего дня месяца, следующего за соответствующим периодом. Т.е. за 1 квартал не позднее 30 апреля, за 1 полугодие не позднее 31 июля, за 9 месяцев не позднее 31 октября. Форма сдается в налоговую инспекцию по месту нахождения организации или обособленного подразделения организации (по выплатам, произведенным этим подразделением). Индивидуальные предприниматели при наличии работников сдают 6-НДФЛ по месту своей регистрации, за исключением тех ИП, которые ведут деятельность, попадающую под ЕНВД или ПСН. Эти предприниматели представляют форму по месту постановки на учет плательщика ЕНВД и/или ПСН, потому что с 2016 года они обязаны перечислять НДФЛ с выплат работникам по месту постановки на учет плательщика этих налогов[1]

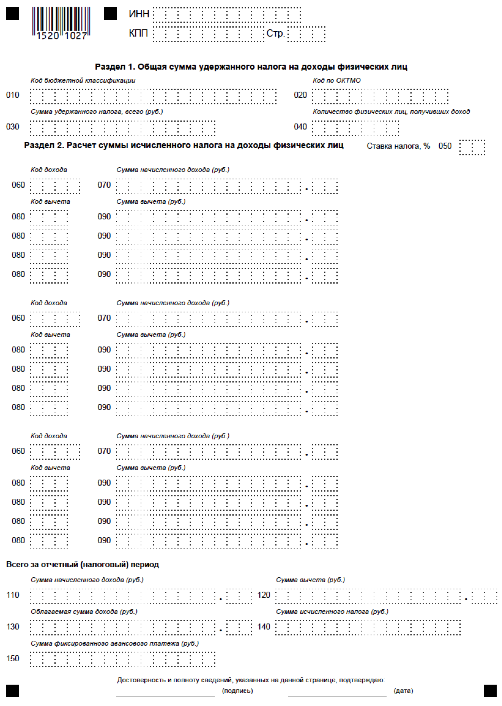

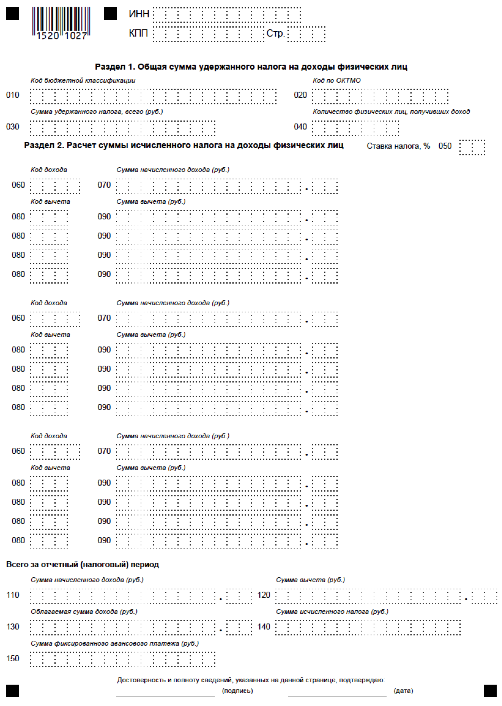

Раздел 1. Общая сумма удержанного налога на доходы физических лиц

Самый маленький и наиболее простой раздел формы. В нем указывается КБК, ОКТМО, сумма удержанного (не перечисленного, а удержанного!) налога и количество физических лиц, получивших доход. При этом насчет количества лиц сделана оговорка: «При этом каждое физическое лицо считается как один человек». Связано это с тем, что одно лицо может получить доходы, облагаемые по разным ставкам НДФЛ, а по разным ставкам предусмотрено несколько разделов 2. Т.е. доходы одного и того же человека могут попадать в несколько разделов.

Организации указывают ОКТМО головной организации или обособленного подразделения, в зависимости от того, куда подается расчет. ИП указывают ОКТМО места жительства, а плательщики ЕНВД и ПСН ОКТМО места постановки на учет по этим налогам.

6 ндфл

Раздел 2. Расчет суммы исчисленного налога на доходы физических лиц

В разделе указываются суммы начисленного дохода и исчисленного налога нарастающим итогом с начала налогового периода. При этом если налоговый агент выплачивал доходы, облагаемые по разным ставкам НДФЛ, заполняется несколько разделов 2. Ставка налога указывается в строке 050.

А вот последующие строки (060-090) вызывают недоумение. Потому что в них предусмотрено деление доходов и вычетов в зависимости от кода доходов. В строках 060 и 070 указывается код и сумма дохода, а в строках 080 и 090 код вычета, произведенного из этого дохода. С учетом того, что доход для целей расчета НДФЛ считается не по видам доходов, а по ставкам, по которым он облагается, не очень понятно, каким образом делить вычет между разными кодами. Потому что одному и тому же лицу может в месяц выплачиваться доход по разным кодам. Например, в одном месяце работнику начислена зарплата, оплачен больничный лист и выплачены отпускные. Предоставлены стандартный и имущественный вычет. Каким образом эти вычеты разделить между тремя видами доходов, порядок заполнения расчета умалчивает, а Налоговым кодексом такое деление не предусмотрено вовсе. Остается надеяться, что к моменту утверждения приказа этот момент будет урегулирован.

В строках 110-140 указываются итоговые суммы по разделу 2: в строке 110 сумма исчисленного дохода, в строке 120 сумма вычетов, в строке 130 сумма облагаемого дохода (разница между строками 110 и 120), в строке 140 сумма исчисленного НДФЛ (строка 130 умноженная на ставку налога, указанную в строке 050)

В строке 150 указывается сумма фиксированного авансового платежа, уплаченного физлицом-иностранцем, имеющим патент по НДФЛ, и на которую были уменьшены суммы исчисленного налоговым агентом НДФЛ.

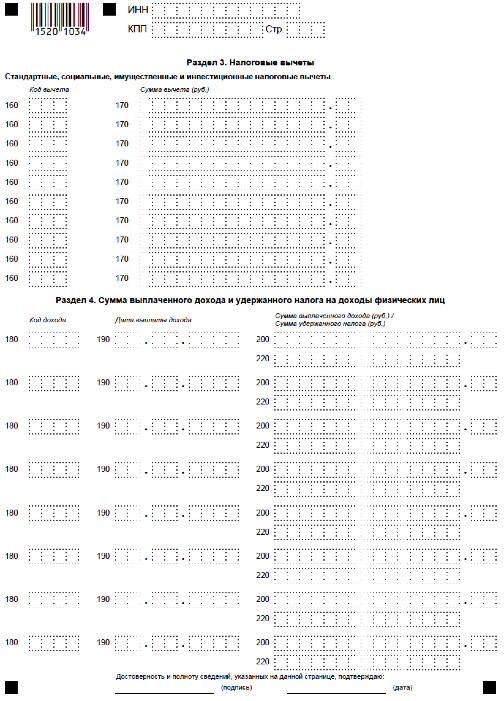

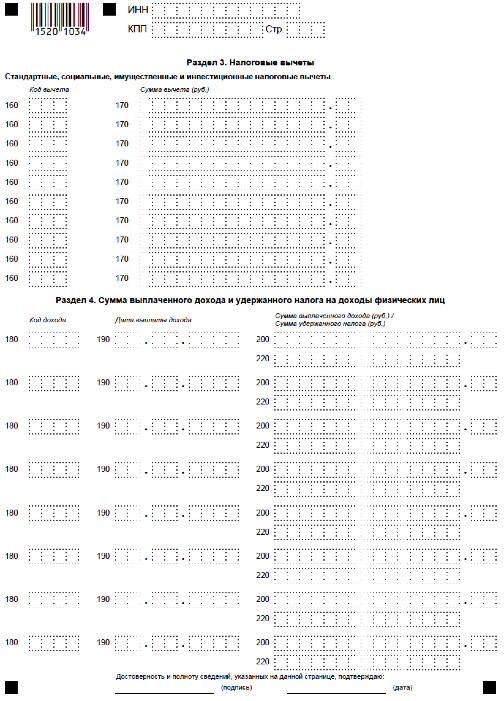

Раздел 3. Налоговые вычеты

Раздел 3 тоже простой. Указываются коды вычетов (строка 160) и их суммы (строка 170) нарастающим итогом с начала года.

6 ндфл

Раздел 4. Сумма выплаченного дохода и удержанного налога на доходы физических лиц

В разделе указываются коды дохода в строке 180, дата выплаты (получения физическим лицом) дохода, суммы выплаченного дохода в строке 200 и сумма удержанного налога в строке 220.

В этом разделе возникает та же проблема, что и в разделе 2. Только делить каким-то образом надо уже сам НДФЛ между кодами.

Кроме того, дата получения физическим лицом дохода не всегда совпадает с датой удержания налога. Например, датой фактического получения дохода при выплате зарплаты считается последний день месяца, за который заработная плата начислена[2]. А удержание налога будет произведено при выплате зарплаты[3]. Если указывать дату фактического получения дохода, например, 31 августа, не будет ли налоговая автоматом считать пени и штрафы за несвоевременное перечисление налога, поскольку удержан и перечислен НДФЛ будет в день выплаты зарплаты уже в сентябре? Или надо писать именно дату выплаты заработной платы? В Порядке заполнения формы ответа на этот вопрос нет.

Как мы видим, форма 6-НДФЛ не очень сложная. Если бы не те вопросы к ней, которые перечислены в статье. Впрочем, по сравнению с грядущей ежемесячной отчетностью в Пенсионный фонд, данная форма и ее ежеквартальное представление покажется мелочью жизни.

Получить помощь по 6НДФЛ

[1] Подпункт «а» пункта 3 статьи 2 Федерального закона от 02.05.2015 N 113-ФЗ

“О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в целях повышения ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах”

[2] Пункт 2 статьи 223 Налогового кодекса РФ

[3] Пункт 4 статьи 226 Налогового кодекса РФ